2,000億円の不動産投資経験に基づいた

不動産価値「最大化」をご提案

─ まず不動産投資家のみなさんは、どのようなことで悩まれているケースが多いのでしょうか?

- よくあるご相談として、

- 購入時に想定していた利回りが確保できていない

- 管理会社がしっかり管理を行ってくれない

- 募集会社に依頼をしても空室が埋まらない

- 家賃滞納の対応について相談がしたい

などのご相談が非常に多いです。割と多くの方が物件を購入したということに満足してしまい、その後の運用についての明確な計画を立てていないケースも多く、そうした部分をカバーしていない不動産会社が多いというのが、このようなお悩みにつながってしまう要因だと思います。

不動産投資は購入前からスタートしていて、実現可能なシミュレーションを立案し購入を決断し、どれだけ当初の運用計画が忠実に実現できるかが重要だと思います。

─ なるほど。今のお話を踏まえた上で、これから不動産投資を行う予定の方が物件情報を見極めるコツは何かありますか?

多くのポータルサイトは、物件情報が山のようにあるため物件を選ぶのにも労力がかかります。そのため、効率的に物件検索をしてしまうので、できる限り利回りが高い物件を探せば良いという単純な発想をされしまう方が非常に多いです。不動産投資において利回りが重要なことには変わりありませんが、正確に言えば、最も重要なのは「表面利回りとネット利回り(※)の差」をしっかり把握することです。

- ※ネット利回りとは、諸経費を勘案して算出した利回りのこと。

算出方法は以下参考。 - 表面利回り = 年間収入 ÷ 物件価格 × 100

- ネット利回り =(年間収入-諸経費)÷(物件価格+購入時の諸経費)× 100

例えば、「表面利回り10%でネット利回り6%の物件」と「表面利回り9%でネット利回り7%の物件」であれば、あなたはどちらに投資しますか?もちろん後者であるはずです。

表面利回りとネット利回りの差が少ない物件とは、諸経費が安く済む物件ということです。

諸経費は、物件の築年数やエレベーター・駐車場などの付帯設備などにより大きく変わりますし、また融資の問題を抜きにすると、地形や道路付が悪い土地(敷地延長の土地など)は固定資産税が安くなります。

これに加え、築年数に応じた経費や市場における空室率などをどれだけ想定していくかがポイントなのです。

こうしたことを意識せずに物件を購入されてしまう方が多いですが、様々な要素を加味して収支想定を考えた上で物件を購入することが、今後の市場で「勝ち組大家さん」になるポイントだと思います。

─ 表面だけを見て判断し、物件を買ってはいけないということですね。

当然です!

インターネットでよくみかける「簡単にできる不動産投資」、これは本当に誤解がある言葉だと思います。不動産投資はそんなに簡単にうまくいくものではありません。

長い期間に渡り資産運用を行うことによって、初めて価値のある投資といえるのです。

もちろんすべての業務を自ら行ってくださいというわけではありませんが、管理会社に委託するにしても「不動産運用についての独自のポリシー」をまずは持つべきだと思います。

― 「不動産運用についての独自のポリシー」ですが、具体的にはどのような基準を持ちあわせればよいのでしょうか?

まず我々が考える不動産投資とは...

- ①購入時

正確な情報を掴み、今後の市場を考え運用計画を立案する。 - ②運用時

適正な募集賃料で、適正な募集会社へ早期にリーシングをしてもらう。

また、滞納や原状回復、更新などの業務を当初の運用計画に基づき実現する。 - ③売却時

根拠のある査定で、より高値で正確な売買を行う。

このようなポリシーを持った上で、お客様に以下のような

項目をチェックしていただきます。

30項目のチェックシート

このように、オーナー様一人ひとりが

ご自分の保有されている物件の現状を

しっかり把握した上で、購入時から運用方法、出口である売却までのすべてにおいて、

不動産の価値を高めていくことが、

我々が提唱する、「不動産価値最大化」

というコンセプトになります。

不動産投資で最も重要なのは、

「物件選び」ではなくて、「エージェント選び」

─ まずは不動産の価値を最大化するめに、現状を把握することが重要ですね!

不動産投資は購入・運用・売却すべてのフェーズについてトータル的に考えることが成功の鍵を握っていると思います。

しかしながら、数多くのエージェントがそれぞれの単発的な業務を行っているのが現状で、せっかく良い物件を購入しているのに、適正な賃貸募集が行われていなかったり、管理状態が悪かったり、的確なアドバイスを受けられていないことで発生する不動産価値の低下を数多く見てきました。

日本AMサービスでは不動産投資の購入・運用・売却まで一連の業務をサポートさせていただき、ご所有の不動産価値「最大化」を実現させることをコンセプトにしております。

─ 不動産投資家の方は、どんなエージェントに依頼するべきだと思いますか?

不動産投資をされる方のリスクを自分のことのように考えて、様々な視点で提案が行えるエージェントが良いと思います。どんなことでも親身になってくれるという点が大事です。

あまり言いたくないですが、いい加減で端的な取引のみしか頭にない不動産業者さんもたまにいらっしゃいます。

よく耳にする「今を逃すとなくなります」などの営業トークをしてくる方ほど信用できないものはありません。こうした業者さんとお付き合いをした結果、悪く言ってしまうと「いいなり」になって不動産投資に踏み切り、結果的に失敗に終わってしまったという例を何度も見てきました。しかし、その場合でも責任を負うのは当然お客様本人になるわけです。

エージェント選びは料理に例えることができます。いくら素材(物件の内容)が良くても、料理人(エージェント)が悪ければ、おいしい料理(不動産価値)を作ることはできません。逆に、もし素材が悪くても料理人が良ければ、おいしい料理を作ることができます。不動産投資家にとって、良い料理人である不動産エージェントに出会うことはとても重要なことなのです。

─ 良いエージェントと出会うことは本当に重要なんですね。しかし簡単ではなさそうです…

堂下代表の不動産業務経験についても教えてください。

私は不動産賃貸、不動産管理、不動産売買、不動産ファンド業務を合わせて12年の経験があります。 不動産ファンド会社には約5年おりましたが、この時に住居用不動産の運用、投資業務を約2,000億円行ってきました。

一般的には不動産ファンド業務はアセットマネジメント業務といわれておりまして、不動産投資に係わる税務、運用方針、ポートフォリオ策定、物件デューデリジェンス、金融機関、信託銀行、鑑定士、弁護士との折衝など、業務は多岐にわたります。

アセットマネージャーの使命は不動産ファンドに投資をされた投資家の方のために不動産投資を成功に導くことです。

こうした業務経験から幅広い視野で不動産投資をサポートさせていただいております。

─ 実際には、どんなコンサルティングを受けられるのでしょうか?

先程、ご説明をさせていただいた不動産価値「最大化」のサポートをさせていただきます。

- 例えば

- 物件の購入時であれば、不動産の価値又は不動産の価値の分析に基づく投資判断の助言

- 投資資金借入のアレンジメント(投資物件の最適な金利、借入期間などの金融機関との折衝)

- すでにお持ちの不動産の管理状況の改善のアドバイス(収支改善、管理会社変更、自己管理へ変更、年間・月次レポート作成)

- 投資資金借換のアレンジメント(借入金利、借入期間の変更による収支改善)

- 賃貸募集のアドバイス(市場分析、募集方法、条件等のご提案)

- 物件売却時のアドバイス(高く売却ができる物件作り)

- また業務提携先(不動産業者、鑑定士、弁護士、司法書士、税理士)と不動産投資に発生する業務(購入、管理、売却)

もワンストップで行わせていただいております。

特に、日本AMサービスでは不動産管理費用の削減をサポートさせていただきます。

現状の管理が満足できない方、自主管理に変更されたい方等を対象として、最大限管理フィーの削減をさせていただきます。

- 例:1棟48戸の管理受託例

- 月額PMフィー 3.5%

- 清掃費 3万円(月4回)

- 更新事務手数料 1戸2万円

- 賃貸募集広告料 1ヶ月(すべて客付業者へ)

─ 連合隊をご覧になっているこれから不動産投資を行う予定の方や、既に収益不動産を所有されている方で現状の運用に不安のある方など、やはり事前に勉強した方が良いですよね?

もちろんです。事前に勉強と言ってしまうと腰が重くなってしまうのですが、不動産投資の基礎を知るか知らないかで購入の段階でも運用している段階でも大きな差がでます。

まずこれから投資をされる方には、「1日3分で学べる! 不動産セミナー」をYoutubeにて配信をしておりますので、こちらの動画をご覧いただき、不動産投資のイメージや基本的な部分を確認していただけたらと思います。

また既に投資をされている方は、現状の運用に何が問題あるかを考えてみていただくと良いかもしれません。

例えば、「賃料滞納」の問題は、管理会社の日頃の管理状態・入居者への対応が悪かった、適宜督促業務を行っていなかった、入居時の審査業務が甘かったなど、様々な要因で発生します。

こうした状況を把握し是正することだけで運用状況は変化します。投資には知識や考え方が重要な要素となるわけです。

1日3分で学べる! 不動産セミナー

Youtubeにて配信

不動産プロフェッショナルの「1日3分で学べる不動産セミナー」はコチラ

─ 最後に今後の不動産投資市況について教えてください。

以下のデータをご覧ください。

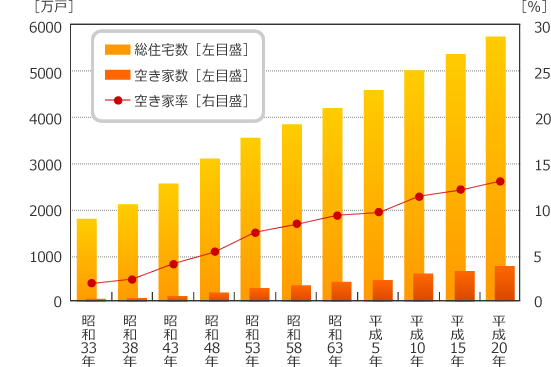

総住宅数、空き家数及び空き家率の推移|全国[昭和33年~平成20年]

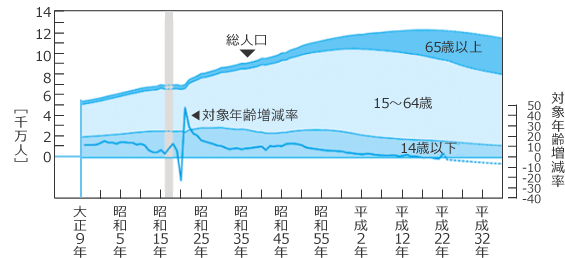

総人口の推移

賃貸住宅を借りる年齢層である20歳~65歳の層は、平成元年位をピークに、年々減少傾向にあります。

現在、日本は人口減少、少子高齢化社会で今後もさらに進行していくと予想されています。

こうした市況の中で不動産投資の空室リスクが高まることが想像に難くありません。

こうした不動産市況で今後戦っていくには常に市場を意識した不動産運用が必要だと考えています。

どんな時代でも「勝ち組」「負け組」に分かれることはいうまでもありませんが、厳しい市場の中でも「勝ち組」になるためには今までの大家さん側有利な立場という考え方ではなく、大家さん、入居者、エージェント、当事者同士が満足することを考えるのが重要だと考えます。

このインタビューをご覧になった方限定で、初回の診断を無料に!!

エージェントやセカンドオピニオン的な立場の人をお探しの方は

この機会に是非お申込みください。

この不動産会社に相談してみよう!

一般不動産投資顧問業 国土交通大臣第1163号

賃貸住宅管理業 国土交通大臣(1)第3174号

日本AMサービス

〒103-0012

東京都中央区日本橋堀留町2-7-1-1202

TEL:03-5623-2325FAX:03-6732-3136

受付時間:10:00~18:00

- ホームページ

- http://japan-am-service.com/

この記事に関連するキーワード